Wikipink

Vi ønsker at sætte en ny standard på kreditmarkedet.

Med en ambition om at sætte en ny og bedre standard i kreditbranchen

Siden vi startede Klarna i 2005 har vi arbejdet utrætteligt frem mod at gøre betalinger til en både tryggere og enklere oplevelse for forbrugerne.

Vi er vokset hurtigt, og vi har opnået tillid fra både vores forhandlere og forbrugere. Efterhånden, som vi er vokset, er vores ønske om at bidrage til en bæredygtig økonomi øget tilsvarende. Som markedsleder har vi både mulighed og ansvar for at gøre en positiv forskel.

Dette kan vi gøre ved at øge viden om branchen, samt at påpege, hvilke ændringer der kunne være gode at foretage ud fra et forbrugerperspektiv. Størst påvirkning udøver vi dog ved at handle selv.

Derfor fjerner vi nu alle unødvendige gebyrer og giver forbrugerne flere hjælpemidler, der skal gøre det nemmere at betale fakturaer til tiden. Vi har foretaget disse ændringer for at gøre det bedre for forbrugerne. Og vi mener det alvorligt, når vi siger, at vi vil sætte en ny og bedre standard i kreditbranchen.

Sebastian Siemiatkowski

CEO og medstifter, Klarna

Baggrund

For danske forbrugere er der masser af muligheder for at låne penge i en fart. Dette er dog gerne lån, der både er svære at gennemskue og som kan være meget langvarige. Disse lån bliver derefter ofte forlængede gennem andre, dyrere lån, der ender med at kaste låneren ud i et uoverskueligt betalingsforløb. Alt dette for at holde udlånernes lommer så fyldt som muligt.

Efter vi har gennemført omfattende undersøgelser af det nordiske kreditmarked med et særligt fokus på, hvad der møder forbrugerne på internettet, sætter vi hos Klarna nu fokus på de problemer, der findes i bank-og kreditbranchen.

Handel på nettet og fakturabetalinger udgør kun en lille del af gældsproblematikken, men derfor har vi alligevel et stort samfundsansvar. For at bidrage til en sundere økonomi ønsker vi at styrke forbrugerbeskyttelsen og fortsætte med at lede industrien i en positiv retning.

Fokus på de 18 til 25-åriges vaner og forståelse af kredit

I Danmark er cirka 15 % af Klarnas brugere mellem 18 og 25 år gamle. Når unge og voksne bruger Klarna, skyldes det, at vores service giver dem kontrol over deres økonomi, øget sikkerhed og fleksible betalingsløsninger, som kan være med til at spare dem tid og penge, når de handler online.

Til trods for, at Klarnas egen statistik viser, at unge voksne generelt er lige så gode til at tilbagebetale deres regninger efter fakturakøb som øvrige aldersgrupper, har danske myndigheder og organisationer gennem længere tid udtrykt bekymring for danske unges gældsætning og brug af forskellige betalingsmuligheder – blandt andet Køb nu – betal senere, som Klarna udbyder. Flere rapporter peger dog på, at unge danskere generelt set er blevet mere ansvarsfulde og økonomisk fornuftige i løbet af de seneste 7 år. Ikke desto mindre er gælden blandt dem, der ender som dårlige betalere, stigende, hvilket ifølge en undersøgelse fra Finans Danmark og Forbrugerrådet Tænk hænger sammen med manglende viden og dårligt overblik over privatøkonomien.

Klarna tilbyder ikke kredit uden først at have foretaget et kredittjek af den enkelte bruger. Det er en sikkerhedsforanstaltning, der har til formål at skabe de bedste forudsætninger for, at vores kunder ikke bruger penge, de ikke har. Siden Klarna har indført længere betalingstid på fakturaer og et øget antal af betalingspåmindelser, har vi set en positiv udvikling blandt Klarna-brugere, der er blevet endnu bedre til at tilbagebetale deres køb til tiden. Der er god grund til at antage, at unge voksne har mindre erfaring, når det kommer til privatøkonomi, og for mange unge kan Klarnas services blive deres første møde med kredit. Derfor har vi et ansvar og en mulighed for at skabe de bedste forudsætninger for, at de kan træffe smarte beslutninger.

På denne side præsenterer vi både ekstern og intern data og indsigter, der viser, hvor danske unge står i forhold til gæld. Vores håb er, at indholdet kan være med til at nuancere kreditbranchen og fungere som en vidensplatform.

Danske ekspertorganisationer om unge og gældsætning

I 2021 udgav Finans Danmark rapporten “Unge, gæld, forbrug og opsparing”, der viser, at færre unge mellem 18 og 29 år end tidligere bliver registreret som dårlige betalere i Ribers Kredit Information (RKI). Det er en positiv udvikling, og generelt set har danske unges gæld været stødt faldende siden finanskrisen. Ikke desto mindre peger rapporten på, at selvom færre ender i RKI, har de, der gør, en betydeligt større gæld end tidligere.

Forbrugerrådet Tænk har i rapporten

spurgt ind til impulsstyret forbrugeradfærd, og alt peger på at de danske unge også på dette punkt er blevet mere ansvarlige de seneste år. I 2015 og 2017 svarede henholdsvis 45 og 42 %, at de var impulsive, når de handlede. I 2021 svarer 34 % det samme. Det er et betydeligt fald, der ifølge rapporten blandt andet hænger sammen med coronapandemiens begrænsninger af vores forbrugeradfærd.Udviklingen er positiv, da risikoen for at ende i gentagne betalingsproblemer og en negativ gældsspiral hænger sammen med blandt andet impulsivitet.

Klarnas statistik

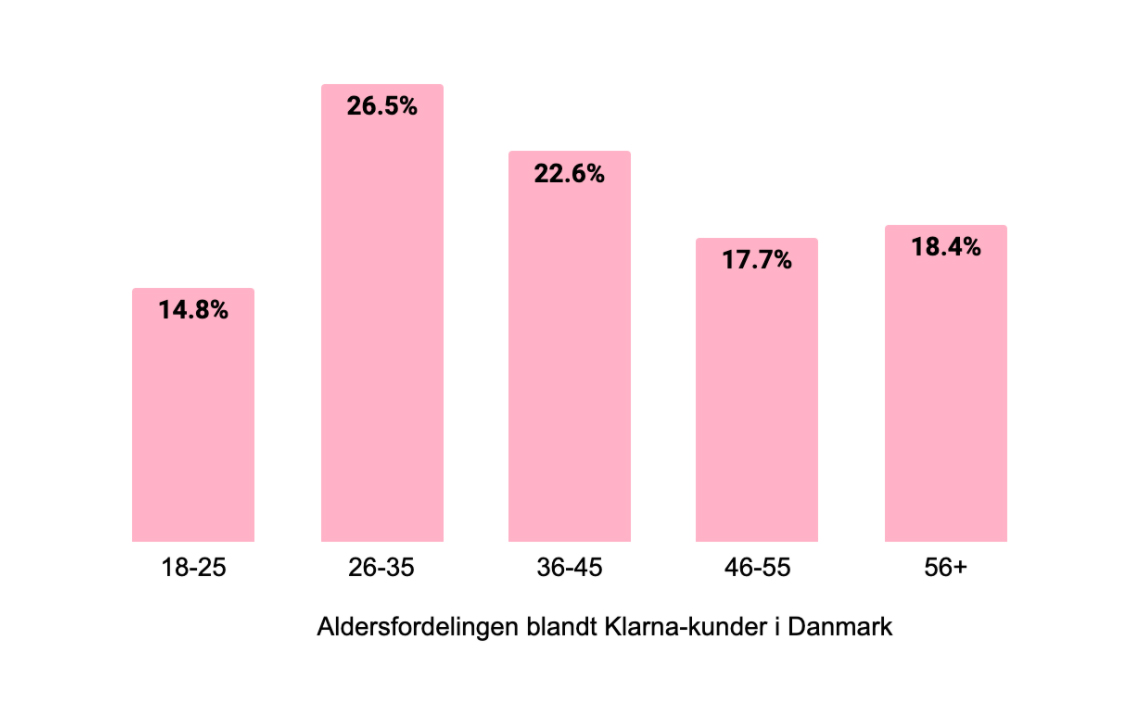

Aldersfordelingen blandt Klarna-kunder i Danmark

I Danmark udgør de 18 til 25-årige den mindste andel af Klarnas kunder, mens det er de 26 til 35-årige, der bruger Klarnas services mest. Den øvrige fordeling af kundegrupper ses nedenfor.

Færre betalingspåmindelser

Andelen af Klarna-fakturaer, der får en påmindelsesafgift.

Færre inkassosager

Andelen Klarna-fakturaer, der sendes til inkasso.

Unge er mere interesserede i privatøkonomi end tidligere

Er unge voksne mindre interesserede i privatøkonomi end andre aldersgrupper? Og er uvidenheden blandt denne gruppe virkelig så udbredt, som organisationer og myndigheder frygter? Det kan en kvantitativ undersøgelse foretaget af analysevirksomheden Ungdomsbarometern for Klarna være med til at svare på.

, der er foretaget på tværs af de nordiske lande, præsenterer nye indsigter og perspektiver på den førnævnte gruppe af 18 til 25-årige – også kaldet generation Z.Ungdomsbarometerns rapport viser tydeligt, at nordiske unge generelt er interesserede i og ønsker at tage ansvar for deres privatøkonomi. Faktisk er interessen for privatøkonomi steget voldsomt de seneste ti år, og hele 3 ud af 4 unge i Norden angiver, at de interesserer sig for privatøkonomi.

Mens mange er interesserede, fortæller en del unge, at de har svært ved at navigere i privatøkonomien, og at det er noget de både er stressede over og bekymrer sig om. 1 ud af 3 respondenter angiver, at de bekymrer sig ofte eller hele tiden om deres nuværende økonomi, og 4 ud af 10 angiver, at de er bekymrede for deres fremtidige økonomi.

På trods af at mange unge interesserer sig for privatøkonomi, viser Ungdomsbarometerns undersøgelse, at vidensniveauet generelt er lavt. Omtrent halvdelen af nordiske unge ved ikke, hvad der sker, når en gæld går til inkasso, 1 ud af 3 har lidt eller ingen viden om, hvordan man tilbagebetaler gæld og 42 % ved ikke, hvad det betyder at få en betalingsanmærkning.

Den manglende viden om privatøkonomi huer ikke de unge danskere. Godt halvdelen af de 18 til 25-årige i Danmark angiver, at de aldrig har modtaget undervisning i privatøkonomi og samtidig svarer 93 % af dem, at de ville ønske, at privatøkonomi var en del af undervisningen eller et selvstændigt fag i skolen. Som et alternativ henvender mange unge sig til venner, familie og sociale medier, når de søger information om privatøkonomi. Det kan dog være risikabelt ud fra et kildekritisk perspektiv.

Myndighederne har i de seneste år peget på den øgede tilgængelighed af forskellige betalingsformer som en underliggende faktor i unges gældsætning. Men hvad viser resultaterne fra rapporten egentlig? Nordiske unge er generelt set restriktive, når det kommer til at låne penge – alligevel har mange lånt penge hos for eksempel forældre og venner eller købt varer på afbetaling. 3 ud af 10 angiver, at de har foretaget et køb på afbetaling. Blandt de danske unge svarer 12 %, at de har oplevet at føle et pres i forhold til at købe noget, de ikke rigtig har råd til eller deltage i aktiviteter, der rækker ud over deres budget – det skyldes blandt andet eksponeringen af produkter på sociale medier, viser undersøgelsen. 69 % af danskerne kan dog svare entydigt ja til, at de har lært at sætte en grænse og takke nej, når der er noget, de ikke har råd til.

Klarnas ordliste

Hvad laver et inkassofirma, og hvad betyder kredit egentlig? Her har vi samlet de vigtigste begreber omkring gæld og kreditter, som kan være gode for dig at holde styr på for at kunne træffe smartere økonomiske valg i hverdagen.

Afbetaling betyder, at du afbetaler et køb lidt ad gangen i stedet for at betale hele beløbet på én gang. Denne mulighed bliver ofte dyrere samlet set end at betale alt på én gang, da renter og forskellige typer gebyrer normalt bliver lagt oveni.

Betalingsanmærkning betyder, at du får et anmærkning hos kreditoplysningsselskaberne om, at du ikke har betalt en regning til tiden. Anmærkningen bliver stående i tre år og kan skabe problemer, hvis du for eksempel vil optage lån, leje lejlighed eller tegne et nyt mobilabonnement.

Et betalingspåbud er en type brev, som du modtager, hvis din gæld ender hos fogedretten. Brevet indeholder oplysninger om, hvor stor gæld du har, hvilket eller hvilke virksomheder du skylder penge, og hvornår din gæld skal betales. Fogeden kan hjælpe den virksomhed, der har kravet, med at få udbetalt.

Bindingstid er den tid, en person er bundet til en tjeneste i henhold til en kontrakt. Det er ofte abonnementer af forskellig art – for eksempel et mobilabonnement.

Blankolån er en form for lån, der ikke er knyttet til et bestemt objekt. Blankol�ån kaldes ofte for privatlån og er et lån, der ikke har nogen sikkerhed. Det betyder, at der ikke er et aktiv, der udgør en sikkerhed, såsom din bolig eller bil, hvis du ikke kan betale dit lån tilbage. Blankolån har som regel en højere rente end et lån med sikkerhed og kan for eksempel bruges til at betale for en rejse.

En buffer er god at have. En buffer er en opsparet sum penge, som kan bruges, hvis der skulle opstå uforudsete udgifter. For eksempel hvis køleskabet går i stykker, og du skal købe et nyt.

Et budget er en økonomisk plan, der strækker sig over en begrænset periode. I et budget angiver du, hvor mange penge der kommer ind, og hvad pengene skal række til. Et budget kan give dig mere kontrol over din økonomi, så du kan balancere dine indtægter og udgifter.

Bruttoindkomst er din indkomst – din månedlige løn – før du betaler skat til staten.

Disponibel indkomst = indkomst – skat + godtgørelse. Din disponible indkomst angiver således, hvor mange penge du kan flytte rundt med, efter at skatten er betalt, plus eventuelle tilskud, du modtager, såsom SU, dagpenge og boligstøtte.

Effektiv rente viser, hvor store de samlede omkostninger ved et køb eller lån er, inklusive alle gebyrer, såsom opstarts- eller anmeldelsesgebyrer.

En faktura er et skriftligt krav om, at du skal betale, og hvor meget du skal betale. En faktura betales bagud, hvilket betyder, at du allerede har modtaget den vare eller ydelse, som fakturaen vedrører. En faktura er det samme som en regning.

Et tilgodehavende er et aktiv for den person, der har udstedt en faktura til en kunde. Hvis nogen skylder dig penge, har du et tilgodehavende hos den person.

Forfaldsdato er den konkrete dag, pengene senest skal stå på modtagers konto – Altså den dato, hvor fakturaen senest skal betales. Forfaldsdatoen er altid oplyst på fakturaen.

Inkasso er en indkassering af forfalden gæld. Inddrivelse af gæld foregår normalt mellem et inkassofirma, en privatperson eller en virksomhed, når fakturaer eller anden gæld ikke er betalt inden for den fastsatte tid.

Inkassovirksomhed er en virksomhed, der mod betaling hjælper en part med at inddrive en fordring ved at indføre særlige foranstaltninger, såsom at sende rykkere og i nogle tilfælde sende sagen videre til fogedretten.

Indkomst er det samme som det samlede beløb, du modtager, såsom løn, diverse legater, studiestøtte eller a-kasse. Man kan sige, at indkomst er det samme som kompensation for udført arbejde.

En juridisk person er en retlig enhed. For eksempel en forretning, en virksomhed eller en organisation, der har forskellige rettigheder og forpligtelser (ligesom en fysisk person) – for eksempel til at indgå aftaler, have ejendom eller holde tilgodehavender.

Kredit er et andet ord for lån. At “købe på kredit” betyder, at du betaler af lidt ad gangen i længere tid eller det hele på én gang, men på et senere tidspunkt.

Et kredittjek foretages ofte, før en sælger eller långiver yder et lån. Et kredittjek betyder, at man tjekker diverse oplysninger og/eller foretager et kredittjek for at kunne afgøre, om køber har tilstrækkelige økonomiske forudsætninger for at optage et lån.

Kreditværdighed er et estimat af din betalingsevne og en samlet vurdering af, hvor stor risikoen er for, at du ikke kan betale dine lån eller anden gæld tilbage. En høj kreditvurdering betyder en lav risiko for, at låntager ikke kan betale af på sin gæld og omvendt.

Fogeden er en statslig instans, der arbejder med gæld. De hjælper både private og virksomheder, der ikke får løn, med at få løn, men også dem, der har en gæld med støtte, til at kunne ordne deres situation. De arbejder også på at reducere antallet af mennesker, der risikerer at få problemer med deres økonomi og gældsætning.

Forbrugslån er betegnelsen for alle lån, der ikke er realkreditlån. Forbrugslån kan have forskellige navne, såsom privatlån, lån uden sikkerhed, billån eller medlemslån. Forbrugslån har en højere rente end realkreditlån, fordi långiver har mindre eller slet ingen sikkerhed for lånet. Forbrugslån ligger normalt i intervallet mellem 3500 og 430.000 kroner.

Nettoindkomst er det beløb, der er tilbage af lønnen, når skatten er betalt.

En betalingspåmindelse kommer i postkassen eller i e-boks, hvis du ikke betaler en faktura til tiden. Ofte tillægges der også et rykkergebyr. Det er et gebyr, der skal minde dig om, at du ikke har betalt.

Renter er den pris, du skal betale for at låne penge. Renter betales af den, der låner penge, og modtages af den, der låner penge ud. Der findes forskellige typer renter, såsom nominelle og effektive renter, så det er vigtigt at holde lidt ekstra øje med, hvad de forskellige typer indebærer.

Gældssanering er for dem, der har gæld, der ikke kan betales. Gældssanering betyder, at du får en plan for, hvordan dine regninger skal betales, og at du lever af et eksistensminimum (det beløb, der som minimum anses for tilstrækkeligt til en rimelig levestandard for en person eller familie i Danmark) indtil gælden er betalt. Hovedformålet med en gældssanering er at hjælpe den stærkt forgældede person med at løse sine økonomiske problemer og komme på fode igen.

Et kviklån er et lån, hvor du hurtigt kan låne penge via computer, telefon eller mobil. Disse lån har normalt høje renter.

Udgifter er det, du bruger penge på såsom bolig, mad, tøj, telefon og underholdning. Ofte er det indkomsten, der bliver brugt.

Tvangsauktion foretages af fogedretten. Retten kan nogle gange beslutte, at noget du ejer skal bruges til at betale din gæld af, hvis du ikke betaler som aftalt. Den mest almindelige form for tvangsauktion er løn, hvilket betyder, at pengene trækkes direkte fra din indkomst, men kan også være ejendom som smykker, ure, huse eller andre værdigenstande.

Der kan klages, hvis du mener, at en myndighed eller en virksomhed har truffet en forkert afgørelse i din sag. Så skal du skriftligt meddele en domstol, hvad du mener er forkert og hvorfor. Du kan klage, indtil afgørelsen er endelig.

Dobbelt betalingstid ved køb på faktura

Vi øger betalingstiden på vores fakturaer fra 14 til 30 dage.

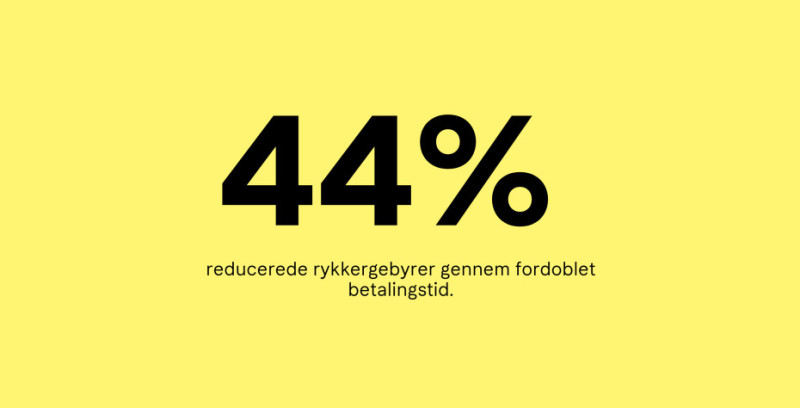

Den mest populære betalingsform hos Klarna er vores gratis 14-dages faktura. For at reducere stress og unødvendige rykkergebyrer, øger vi nu betalingstiden til mere end det dobbelte, altså fra 14 dage til 30 dage. Mængden af rykkergebyrer på Klarna-fakturaer er dykket flere år i træk, og er nu på knap 11 procent. Med denne ændring forventer vi, at det går yderligere ned.

Betalingsperioden på 30 dage er testet og har fået en vældig positiv respons fra forbrugere i hele Norden. Det har også vist sig, at antallet af rykkergebyrer er gået ned med en tredjedel, hvilket har ført til en reducering i antallet af inkassosager.

Flere venlige påmindelser via flere kanaler

Vi introducerer nu flere betalingspåmindelser for yderligere at reducere antallet af rykkergebyrer.

Vi sender altid en påmindelse ud to dage før betalingsdatoen til de, der benytter sig af vores app. Det har vist sig at være en effektiv måde på at minde folk om at betale i tide og dermed undgå et rykkergebyr.

Nu går vi skridtet videre. To dage før forfaldsdato sender vi en høflig påmindelse om betaling via Klarna appen. Derudover tilføjer vi også en ekstra, gratis påmindelse, der sendes via e-mail dagen efter forfaldsdato. På den vis ønsker vi at give dem, der ønsker og kan, men af en eller anden grund ikke har betalt, en ekstra mulighed for at betale deres faktura uden at skulle betale et rykkergebyr.

Derudover sender vi fremover ekstra påmindelser både via app og e-mails for fakturaer, der ikke er betalt, så vi forhåbentlig mindsker risikoen for at kunder sendes til inkasso.

Mere transparens, tak

Klarna har vokset sig store og anvendes af mere end 3,200 netbutikker i Danmark, såvel som af 400.000 netbutikker globalt. Med denne vækst er der også vokset en del myter og antagelser frem om Klarna. Dette ønsker vi at gøre noget ved, og vi deler den information, vi kan, således at diskussionerne bliver mere faktabaserede. Åbenhed er en vigtig del af at arbejde hen imod en mere bæredygtig økonomi. Og hos Klarna foretrækker vi handling fremfor ord. Når vi siger, at vi vil øge transparensen, så mener vi det. Nu gør vi vores statistikker offentlige for dermed at gøre det sværere for andre aktører at gemme sig. Vi ønsker og håber på en sund konkurrence indenfor branchen. I dette afsnit forklarer vi, hvad vores respektive målepunkter signalerer, og hvordan man bør tolke dem.

Rykkerafgifter – indtægter, Klarna ikke vil have

Rykkerafgifter går under betegnelsen “negative indtægter” hos Klarna. Det er indtægter, vi ikke vil have, eftersom at vi ved, at de skaber irritation og skader relationen til vores kunder. Derfor arbejder vi hårdt for at gøre det sværere for vores kunder at glemme betalingen af en faktura.

Påmindelser via flere kanaler skal hjælpe mod inkassosager

I en hektisk hverdag kan det ofte hænde, at man kan glemme at betale sin faktura. Derfor indfører vi nu flere påmindelser via flere kanaler, e-mail, sms og via vores app. Andelen af Klarna-fakturaer, der bliver pålagt rykkergebyrer har været faldende flere år i træk i Danmark. Det er der flere årsager til. Kunder bliver mere og mere vant til at handle online, og mange danskere er begyndt at bruge Klarnas app. Appen hjælper dig med at huske betalinger, den giver en god oversigt over dine fakturaer, og sender dig påmindelser, når det er ved at være oppe over med en betaling til din faktura.

Hvordan tjener Klarna penge?

Vores tjenester er indrettet således, at de skal gøre det enkelt og trygt at handle på internettet, og ikke for at skabe profit på kort sigt. Klarna leverer den enkleste, sikreste og bedste betalingsløsning på markedet. Det har medført, at der globalt er over 400.000 butikker, der anvender vores løsninger. Det er også her, at Klarna tjener størstedelen af pengene.

Klarna – en ansvarlig bank

Hos Klarna foretager vi en vurdering af hvert enkelt køb, uafhængigt af beløbet. For at fastslå forbrugerens betalingsevne anvender Klarna en kombination af forskellig data. Dette kan for eksempel være hvilket beløb kunden ønsker at handle for, om vedkommende har betalt for sine tidligere køb i tide, indtægt og eventuelle anmærkninger i forhold til betaling.

Når en forbruger ønsker at betale via Klarna, foretager vi altid en vurdering i henhold til specifikationerne ovenfor. Derudover får vi også en ekstern kreditrapport.

At vi foretager en vurdering for hvert køb betyder, at vi adskiller os fra kreditkortselskaberne, der tilbyder en større, åben kredit. Takket være denne tilgang opdager vi hurtigere personer, som har vanskeligt ved at betale.

Hvilke betalingsmuligheder tilbyder Klarna?

Klarna tilbyder flere forskellige betalingsmuligheder, således at kunder frit kan vælge det, der passer bedst til dem. De fleste, der handler med os, foretrækker at betale med en gratis faktura, men Klarna tilbyder flere forskellige måder at betale på. Faktorer, der kan spille ind på valget af betalingsmetode, er for eksempel pris, produkttype, og hvilken butik købet foretages hos.

Vi tilbyder tre, forskellige direkte betalingsmåder, også kaldet Betal Nu: Kortbetaling, bankoverførsel eller automatisk betaling fra kontoen. I sidstnævnte giver du med et klik på musen Klarna mandat til at trække pengene fra din konto. Disse betalingsformer egner sig altså til når du som kunde ønsker at betale på købstidspunktet.

Den mest populære betalingsmetode hos Klarna. Når kunden vælger dette, har de 30 dage til at betale for købet fra det tidspunkt, sælgeren har sendt produktet. Dette er helt gratis.

Stor nok til at gøre en stor forskel

Fra at være begyndt som en blå oprører på et gammeldags marked, er Klarna i dag et firma med en pink standard og en position som markedsleder i Norden. Vi er gået fra at være de største kritikere af de store banker til selv at være blevet en topspiller. Fra at stille spørgsmålstegn ved en konservativ industri til at lede den gennem innovation.

Når vi nu tager det næste skridt i vores udvikling, gør vi det med en klar bevidsthed om vores egen rolle og vores ansvar. Vi er en global leder inden for onlinebetalinger. Og vi vil bruge den position til at bringe industrien gennem et nødvendigt skift til mere bæredygtige betalinger og bedre økonomisk sundhed.

Med disse ændringer ønsker vi at sætte en ny standard på kreditmarkedet. De er et skridt på vejen i vores arbejde med at gøre en forskel og øge forbrugersikkerheden. Og vores håb er, at vores branchekolleger vil følge trop.