Wikipink - De waarheid over Klarna in Nederland

Traditionele kredietverstrekkers laten consumenten in de steek.

Dit is een miljoenenprobleem. En het gaat barsten. Klarna is anders. Wij geven klanten een eerlijkere en verantwoorde toegang tot krediet op het moment dat zij hier behoefte aan hebben. We zijn trots op onze producten en hoe ze gebruikt worden door miljoenen Nederlandse klanten. Daarom maken we alle gegevens over de leningen die we verstrekken graag openbaar. We hopen dat Klarna daarmee een voorbeeldfunctie vervult voor andere spelers in de sector. Tot nu toe heeft geen enkele andere aanbieder van consumptief krediet in Nederland deze stap gezet, maar we hopen dat door het publiceren van relevante feiten en cijfers ook andere aanbieders volgen. Zodat we samen de onderliggende problemen kunnen aanpakken.

Het begin van eerlijke en verantwoorde betaalmethoden

Sinds onze oprichting in 2005 - en onze introductie op de Nederlandse markt in 2010 - is Klarna voortdurend bezig met haar missie om winkelen en betalen opnieuw uit te vinden. Dat betekent dat wij betalingen en aankopen veiliger en transparanter willen maken voor al onze klanten.

Focus op transparantie

Wij geloven dat het cruciaal is om de transparantie in onze sector te vergroten. In de loop der jaren is Klarna sterk gegroeid en zijn er enkele mythes en misvattingen ontstaan over ons bedrijfsmodel. We willen dit graag rechtzetten.

Laten we alles binnen de juiste proporties zien

Wat in de media vaak over het hoofd wordt gezien, is het beperkte aantal aankopen die worden gedaan met behulp van een achteraf betalen-oplossing. Hoewel de vraag naar Klarna’s producten blijft groeien en de bestellingen van Nederlandse consumenten in de afgelopen vier jaar met een kwart zijn toegenomen, wordt volgens een rapport van de Autoriteit Financiële Markten slechts 8 procent van de online transacties met BNPL verricht. Dat is veel minder dan andere traditionele vormen van kredietverlening. Het gemiddelde uitstaande saldo van Klarna-klanten is ongeveer 87.90 euro, De gemiddelde schuld op doorlopend krediet - waarmee consumenten veel meer krediet kunnen opnemen, terwijl ze minimale aflossingen doen - is echter 2.913 euro*. Daar houden de verschillen met andere kredietvormen niet op...

Eerlijke en verantwoorde producten voor consumenten

Deze producten bieden consumenten extra voordelen en waarborgen, zoals Klarna’s Kopersbescherming. Dat betekent dat klanten niet hoeven te betalen voor bestellingen die niet zijn ontvangen of voor producten die afwijken van de beschrijving.

Betaal Later

Hiermee kunnen consumenten een product kopen en binnen 30 dagen betalen, zonder extra kosten en rente. Dit betekent dat zij hun product eerst kunnen beoordelen voordat ze tot aankoop overgaan. Dit maakt online aankopen veiliger; klanten maken het bedrag pas over als ze het artikel hebben ontvangen en dit aan hun verwachtingen voldoet.

Betalen in drie gelijke delen

Met de optie Betalen in drie gelijke delen maken klanten het eerste deel van hun betaling over op het moment van aankoop, het tweede deel na 30 dagen en het derde deel na 60 dagen - zonder extra kosten en rente. Dit is erg prettig als je onverwacht een noodzakelijk product moet kopen, zoals een nieuwe wasmachine.

Betaal Nu

Betaal Nu biedt klanten de mogelijkheid om de aankoop in één keer te betalen op het moment van aankoop.

99,4 procent van de kredieten die we in Nederland verlenen, wordt terugbetaald

Herinneringskosten en inkassotarieven

Aandeel Betaal Later transacties met herinneringskosten

Sinds 2021 is er sprake van een duidelijke daling van het aantal bestellingen waarvoor Klarna aanmaningskosten in rekening heeft gebracht. Dit is te danken aan een aantal veranderingen die we hebben doorgevoerd in onze communicatie met klanten. We sturen klanten tegenwoordig tot negen keer toe herinneringen over aankomende betalingen. Ook kunnen klanten Autopay instellen, wat een tijdige terugbetaling van aankopen automatiseert.

Aandeel Betaal Later transacties doorgezet naar extern incassobureau

Klarna herinnert klanten er in totaal negen keer aan - via de Klarna-app en per e-mail - dat er een betaling aankomt. Pas 20 dagen nadat de betaling verschuldigd is, worden er herinneringskosten toegevoegd. Deze kosten zijn gemaximeerd; als de waarde van een bestelling lager is dan 20 euro wordt een bedrag van 7,50 euro in rekening gebracht. Als de waarde hoger dan 20 euro is, wordt 13,50 euro in rekening gebracht. Deze maatregelen hebben geleid tot een vermindering van het aantal bestellingen dat wordt doorverwezen naar een incassobureau. Het totale aantal orders dat we doorverwijzen naar een incassobureau is nu nog maar één procent.

Onze klanten weten dat zij ons moeten terugbetalen

95%

We maken heel duidelijk dat BNPL-aankopen moeten worden terugbetaald. Dat blijkt ook uit onderzoek waarin 95 procent van onze gebruikers aangeeft dat zij zich ervan bewust zijn dat BNPL-producten een krediet zijn en dus moeten worden terugbetaald. Dit beleid heeft resultaat; maar liefst 99,4 procent van de kredieten die we in Nederland verlenen, wordt terugbetaald.

Hoe Klarna zorgt dat consumenten uit de schuldenval blijven

Klarna neemt bij elke transactie een nieuwe kredietbeslissing om te zorgen dat we uitsluitend leningen verstrekken aan klanten die ons daadwerkelijk kunnen terugbetalen. Wanneer een consument ouder is dan 18 jaar en gebruik wil maken van Klarna, nemen we altijd een nieuwe kredietbeslissing. Hierbij maken we gebruik van interne data en soft checks bij bureaus als Experian en Inform Data. Goedkeuring van het krediet is niet gegarandeerd; in 2022 ontving Klarna in Nederland 35 miljoen aanvragen, waarvan 15 procent werd afgewezen.

We verlenen klanten een laag kredietbedrag, verhogen dit geleidelijk wanneer zij op tijd betalen en beperken onze dienstverlening als betalingen uitblijven.

Voor klanten die voor het eerst gebruikmaken van Klarna verstrekken we krediet tot maximaal 90 euro; deze limiet wordt geleidelijk verhoogd als betalingen vroegtijdig of op tijd worden gedaan. Als klanten een betaling missen, wordt de dienstverlening beperkt om te voorkomen dat schulden zich opstapelen. Dat is niet het geval bij traditionele kredietverstrekkers, waarvan het verdienmodel is gebaseerd op de rente die achterstallige betalingen opleveren. Ter vergelijking: Klarna brengt kosten in rekening bij de verkoper en neemt een klein percentage van elke transactie in ruil voor het aanbieden van onze producten.

Het is dus in ons eigen belang om producten aan te bieden aan klanten die in staat zijn om ons op tijd te betalen.

Consumenten online en in de winkel beschermen

Onze rentevrije BNPL-producten zijn er om jou te helpen de juiste betaaloptie te kiezen die het beste bij jouw type aankoop past. Of dat nou online of in de fysieke winkel is.

Hoewel meer dan 30% van de Klarna transacties directe betalingen zijn, vinden wij dat een kredietmogelijkheid beschikbaar moet zijn wanneer het consumenten helpt hun uitgaven beter te beheren.

Waar je onze producten ook gebruikt, de controles en verificaties om consumenten te beschermen zijn overal hetzelfde.

Klarna online BNPL | Klarna in de winkel BNPL | |

Klantidentificatie* | ✅ | ✅ |

Leeftijdsverificatie* | ✅ | ✅ |

Krediettoets* | ✅ | ✅ |

Kopersbescherming* | ✅ | ✅ |

Klarna autopay** | ✅ | ✅ |

*bij iedere transactie.

**automatische afschrijving zodat consumenten geen betalingen missen.

18+ is de minimumleeftijd voor het gebruik van Klarna

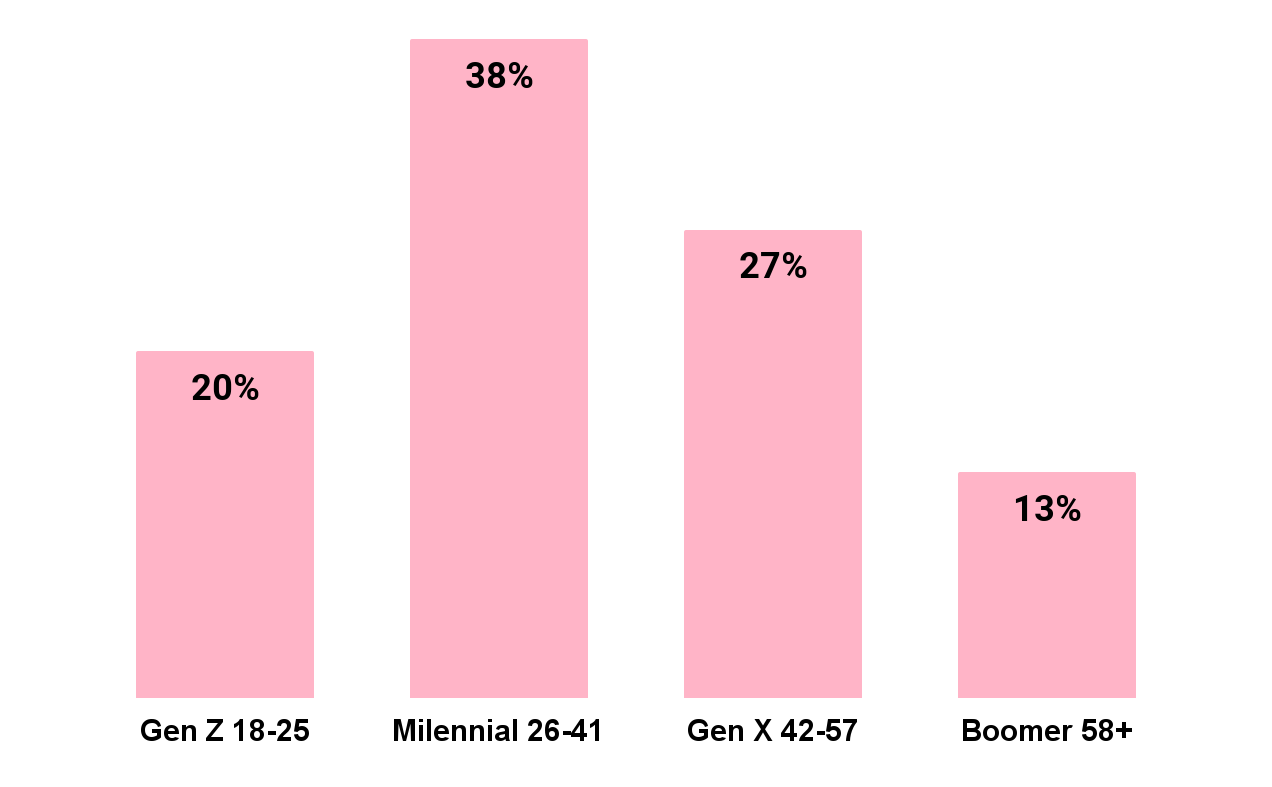

De gemiddelde leeftijd van onze Nederlandse klanten is 39 jaar. Hoewel vaak wordt aangenomen dat de grootste groep Klarna gebruikers bestaat uit Gen Z, is dit niet juist. Gen Z is zelfs het op één na kleinste segment van onze gebruikers. Bijna 40 procent van onze klanten bestaat uit millennials (26 tot 41 jaar); iets minder dan 30 procent behoort tot Gen X (42 tot 57 jaar) en 20 procent tot Gen Z (18 tot 25 jaar).

Klarna is alleen beschikbaar voor consumenten die 18 jaar of ouder zijn. We hebben altijd duidelijk gemaakt dat klanten 18 jaar of ouder moeten zijn om onze BNPL-producten te kunnen gebruiken. Deze vereiste wordt duidelijk benadrukt in onze algemene voorwaarden, FAQ's en sinds de introductie van de BNPL Gedragscode in november 2023 prominenter in ons aankoopproces. We doen een aantal checks om ervoor te zorgen dat alleen volwassenen onze producten gebruiken. Wanneer een klant een geboortedatum opgeeft, wordt dit bij externe databronnen gecontroleerd. Als we de geboortedatum niet kunnen controleren via de externe databron, moet de klant bewijzen dat hij 18 jaar of ouder is door bijvoorbeeld het scannen van zijn ID-bewijs. Als we de geboortedatum niet kunnen verifiëren, kan de klant geen aankoop doen. Als mensen die jonger zijn dan 18 jaar ons opzettelijk verkeerd informeren over hun geboortedatum, plegen ze fraude.

Klarna blijft marktleider met eerlijkere regels voor alle BNPL-klanten

Klarna heeft een Europese banklicentie en een lange staat van dienst als aanbieder in een sterk gereguleerde omgeving in verschillende markten. Klarna is een groot voorstander van het opstellen van wetgeving voor de BNPL-sector om te zorgen dat alle aanbieders zich aan dezelfde strikte normen houden.

In samenwerking met onze partners in Nederland hebben we een bijdrage geleverd aan het opstellen van de eerste Europese BNPL-gedragscode die sinds 30 oktober 2023 van kracht is. Dit is een belangrijke mijlpaal voor de sector, waarmee we de consumentenbescherming willen uitbreiden en zorgen dat alle aanbieders een verantwoorde BNPL-ervaring bieden. Deze gedragscode verplicht aanbieders om duidelijke informatie te geven over kosten, voorwaarden en betalingsverplichtingen. Dat zijn dingen die Klarna al heel lang doet.

*BKR Schuldenmonitor 2018